Många tillgångsklasser som bostäder, aktier och obligationer är på rekordvärderingar. Detta samtidigt som skulderna aldrig har varit så här höga. Även om du som investerare ska fokusera på att värdera enskilda bolag så skadar det inte att höja blicken ibland. Är du medveten om riskerna på marknaden så är du mentalt förberedd den dagen då alla kurvor går åt andra hållet.

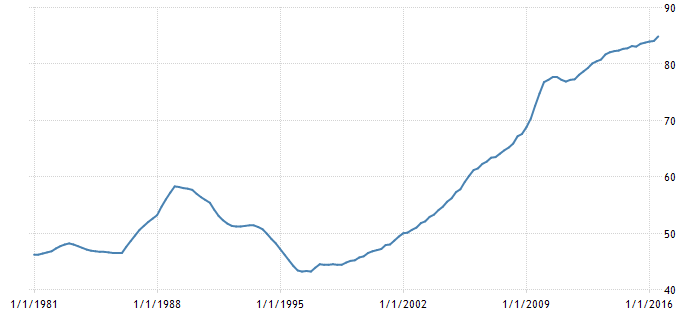

Hushållens skuld till BNP

Hushållens skulder till Sveriges BNP är på farligt höga 87% just nu. Det ska jämföras med att hushållens skulder i USA 2007 låg på 90% av BNP. Vad som hände sen vet vi. Det blev den största skuldkrisen sedan 1930-talets depression. Till skillnad mot USA så har Sverige inte haft någon bostadskrasch sedan 1990-talet. Men som du kan se i grafen så var skuldsättningen endast 44% av BNP efter 90-krisen. Idag har Sverige en högre skuldsättning än amerikanska hushåll.

Gratis att låna pengar

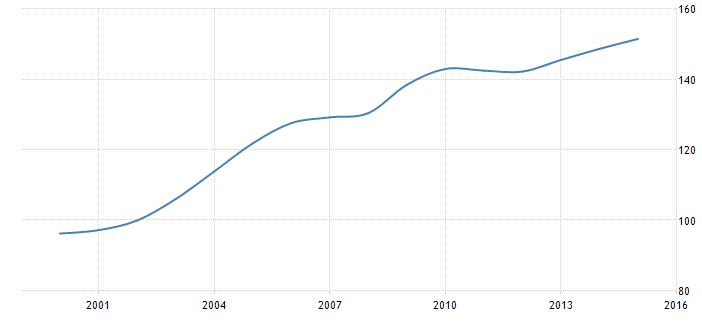

Sverige har aldrig haft så höga skulder som idag, och de fortsätter att växa i hög takt med 7% per år. Styrräntan har länge trendat nedåt och är idag negativ, vilket gör det nästan gratis att låna pengar. Detta tillsammans med skattelättnader och ökad penningmängd har drivit på bostadspriser och därmed utrymmet att öka belåning. När lån är gratis och nya pengar pumpas ut i systemet av Riksbanken (och andra centralbanker) så är klimatet perfekt för bubbelbildning i tillgångar som fastigheter, aktier och obligationer. Eftersom reporäntan är negativ så bestraffas Sveriges banker om de inte lånar ut pengar. Den faktorn bör resultera i ökat risktagande från bankerna på sikt och fler dåliga lån kommer att ges ut. Även nischbanker och andra kreditföretag tar högre risker (utan pant) när inlåning är billigt. Dessa aktörer erbjuder konsumentlån som privatlån och smslån men till högre räntor än traditionella lån. Kreditförlusterna kan bli stora under nästa ekonomiska krasch. Sverige kommer vara i ett utsatt finansiellt läge ifall vi får lägre tillväxt eller en finansiell kris utifrån. När vi sedan börjar höja styrräntan så har vi en tung ryggsäck och en brant uppförsbacke framför oss.

Nu har sittande regering skramlat med införandet av amorteringskrav och uttalanden i media om fler åtgärder. Syftet är att bromsa skuldutvecklingen och få en mjuklandning i skulderna. Problemet är att ingen hittills har lyckats mjuklanda en tid av kraftig kredittillväxt.

Sverige är extremt sårbart när hela svenska förmögenheten är bunden i fastigheter. Samtidigt är banksektorn ovanligt stor gentemot BNP och börsen är högt värderad. På det minskar vår andel av exportkakan i världen.

Rekord i skulder för svenskar

Varnat för bostadspriserna

När det är fest och man har det som roligast vill ingen höra på den tråkmåns som säger att det är dags att gå hem.

Under 2016 har Sveriges Riksbank varnat om att bostadspriserna ökar för snabbt och att skuldsättningen är alarmerande:

”The structure of the Swedish banking system makes it vulnerable to shocks. As previously, the potential causes of such shocks are the high valuations on asset markets, especially the Swedish housing market, and Swedish households’ high level of indebtedness. There are also risks associated with international developments. If a shock arises in the household sector, for example due to a global shock leading to a drop in housing prices, this may lead to a fall in consumption. Such a development could not only have major negative consequences for macroeconomic stability, but could also affect financial stability. Historically, sharp falls in asset prices combined with extensive private indebtedness have contributed to deep and long‐term recessions.”

Det är intressant att den svenska börsen inte reagerar på dessa uttalanden. Hade det varit Janet Yellen eller Mario Draghi så hade vi fått en kraftig reaktion nedåt.

Internationellt tittar fler på Sverige

”HSBC: Norway and Sweden are in bubbles that ’may not be sustainable'”

Moody’s: ”The ECB is creating a housing bubble in Europe”

”Both Sweden and Norway are carrying huge debt loads relative to GDP, but consumers there may be lulled into thinking everything is OK by their high property prices.” – HSBC, James Pomeroy

”You really have to be in complete denial if you do not see the correlation between lower interest rates and increasingly high housing prices.” – Henrik Unell, Chief analyst Nordea

IMF uppmanar till åtgärder

IMF har 2013, 2014, 2015 och 2016 utfärdat flera varningar om att Sverige måste kyla ner hushållens skuldutveckling:

”The International Monetary Fund has advised Sweden to introduce rules obliging home owners to reduce the size of their mortgages in order to avoid a housing bubble” – 2013

”Housing prices are rising fast from elevated levels, resulting in households taking on higher debt burdens and making the economy more vulnerable to shocks” – 2015

”Although the pace of increases has slowed somewhat recently, home prices in Sweden have risen to high levels, especially in the main cities. Swedes looking for housing are taking out increasingly large mortgages.” – 2016

Men det är inte bara Sverige som har höga skulder mot BNP:

- Norge 99% av BNP

- Nederländerna 111% av BNP

- Schweiz 128% av BNP

- Danmark 124% av BNP

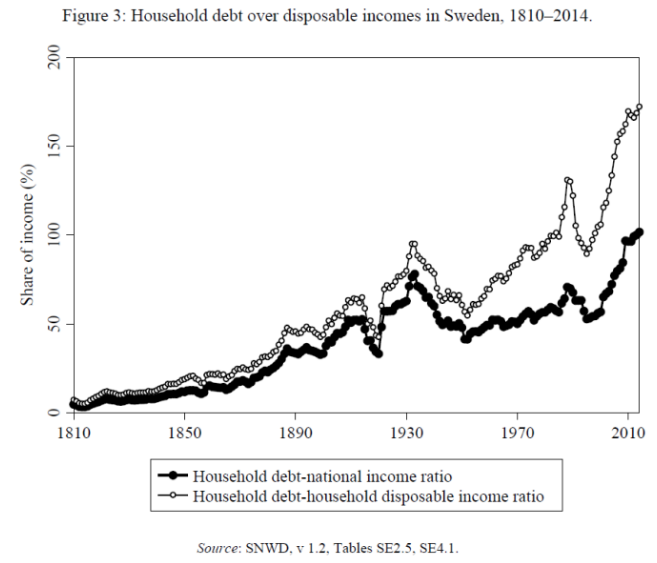

Hushållens skulder till inkomster

Stefan Ingves, Riksbanken om situationen (2016):

”Housing prices have been rising rapidly for a long time. The increase has gone hand in hand with ever‐higher indebtedness in the household sector. In Sweden, the total debt‐to‐income ratio, that is, debts in relation to disposable incomes, is currently at about 179 per cent , which is a high level from both a historical and an international perspective. If we just consider the households that have mortgages, the average debt‐to‐income ratio amounts to 317 per cent. The proportion of households with a debt‐to‐income ratio of between 300 and 700 per cent has increased over the last five years and in particular among high‐income households.”

Moodys visar siffror på att genomsnittsskulden är 366% av inkomsten.

Man bör vara medveten om riskerna

Slutsaten är att man som investerare bör vara medveten om de finansiella riskerna hos hushållen och bostadsmarknaden. Vidare bör man fundera på hur bankerna skulle påverkas och hur dina investeringar påverkas av en lägre konsumtion. Högre räntor kommer att påverka värderingen av fastigheter och aktier negativt, en buffert är inte fel att ha ifall marknadspriserna sjunker. Fundera också på hur arbetslöshet skulle påverka din privatekonomi.

Börsen och aktier då?

Börsen är högt värderad till BNP, men också till företagens vinster och bokförda värde. Dessutom kan inte räntorna sänkas mer och belåning är på sina håll på rekordnivåer. Avkastningen på att köpa aktier riskerar att bli låg framöver och risken för att förlora kapital permanent är hög. Min strategi under den här miljön (när investeringsidéer är få) är att hålla andelen kassa hög och välja enskilda aktier noga. Vidare är det positivt om bolagen har starka balansräkningar och är okonjunkturkänsliga.