AlfaLaval och H&M överraskar positivt och marknaden handlar upp aktierna. Det ligger mycket förväntningar i aktiekurserna idag. Här kommer mina kommentarer på de två innehaven som ingår i aktieportföljen.

AlfaLaval värderas upp på kassaflöde

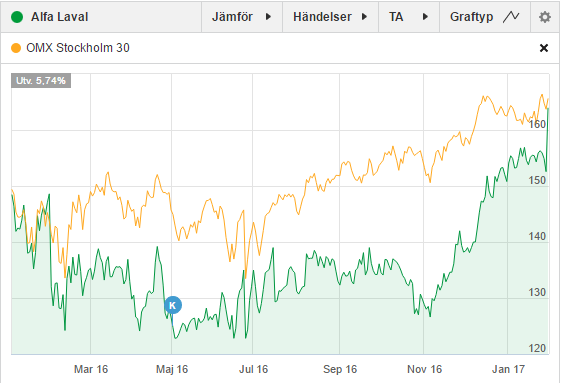

AlfaLaval har stigit med +30% sedan mitt inköp i aktien. Normalt så brukar det vara ett bra tillfälle att sälja storbolag när de rusat på de här sättet, speciellt när tillväxten är låg för bolaget. Men det jag gillar med AlfaLaval är relativt pålitliga kassaflöden (marknadsledare) vilket gör att man kan klara av kraftiga svängningar i omsättning. Det gör inget om aktiekursen rör sig ner till 125 kr igen.

Bolaget har under 2016 köpt aktier i sina dotterbolag där man inte är ägare till 100%. Utdelningen höjs inte för året. Med 40% utdelningsandel av justerat FCF så tolkar jag det som att bolaget vill fortsätta amortera på sina lån. Strategin är att fortsätta förvärva bolag och då behöver man få ner risken i balansräkningen först. AlfaLaval är cykliskt, så en lägre skuldsättning är välkommet.

Det är inte läge att titta på P/E-talet som visar ett tal på 30. Priset på aktien är närmare 16 gånger justerat fritt kassaflöde. Vilket inte heller är särskilt billigt, men ändå normalt för AlfaLaval. I Q4:an ökade orderingången från låga nivåer och marknaden prisar idag in en vändning. Jag är inte fullt lika optimistik utan tror på några tuffa år framöver. Aktien är dyr i mina ögon, men inte tillräckligt dyr för att jag ska vilja sälja.

Hennes och Mauritz och framtiden

H&M levererade en positiv Q4-rapport. Vi ser även på denna rapport något som liknar en stabilisering av bruttomarginalen? Ett nytt tillväxtmål är att försäljning i lokal valuta ska öka med 10-15% per år med hög lönsamhet. Vilket kan bli svårt att uppnå när hela retail-branschen har det jobbigt. Anledningen till att man skrotar målet med X-antal nya butiker är för att e-handeln utgör en större del av försäljningen idag.

Vidare så är det populärt att såga H&M just nu, vilket jag kan förstå då bolagets resultat och utdelning har varit stillastående. Men jag tycker H&M är lönsamt fortfarande, det viktigaste är att försäljning och vinst inte saktar in mer. Då kan det bli jobbigt för aktiekursen i HM. Jag brukar handla en del skjortor på Massimo Dutti (Zara) och det är ett faktum att priserna har blivit rejält höjda senaste 5 åren. En skjorta på H&M kostar lika mycket som 2010. Jag tycker detta resonemang förklarar en hel del med H&M:s lägre marginaler, att man försöker ta marknadsandelar på en tuff marknad. Givetvis spelar e-handel och stärkt dollar in mixen av negativa faktorer som påverkar.

I vår får vi samma utdelning som senaste två åren. Idag innebär det kring 4% direktavkastning. Att ledningen väljer att dela upp utdelningen till maj och november var nödvändigt för att inte behöva sänka utdelningen. För att behålla utdelningen i framtiden kan bolaget behöva låna pengar eller sänka utdelning.

HM-aktien är dyr och om dagens värdering ska hålla så måste investeringarna bära frukt kommande år. Om inte vinsten ökar snart så ska aktiekursen ner till 120-150 kr. Jag tror inte marknaden är villig att ha hänsyn till tillväxtcapex hur länge som helst. Med varje år som går så blir dagens capex-nivåer det nya normala och börjar ses som endast kostnader. Många menar att dagens högre capex-nivåer är en funktion av att e-handeln utgör en allt större del av omsättningen. Själv så tror jag att framtiden är ljus för H&M på lång sikt, men att lönsamheten kommer att bli lägre än historiskt kommande år. P/E-talet ska nog snarare ligga runt 12-15 än historiska 20-25 ggr på grund av den avtagande tillväxten. Ju större ett bolag blir desto svårare är det att hålla tillväxten uppe.

Vad tror du om H&M och framtiden?